ایلنا گزارش میدهد؛

ریزش سنگین صندوقهای طلا از سقف قیمتی/ یکچهارم ارزش صندوقهای طلا طی ۴۰ روز از بین رفت

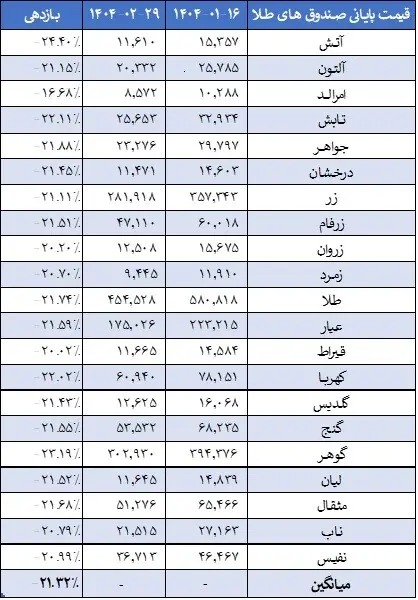

خبر آغاز مذاکرات ایران و آمریکا کافی بود تا شاهد ریزش سنگین صندوقهای طلا از سقف قیمتی خود باشیم. بر اساس دادههای موجود، صندوقهای سرمایهگذاری در طلا در بازه زمانی ۱۶ فروردین تا ۲۹ اردیبهشت ۱۴۰۴ به طور میانگین ۲۱.۳۲ درصد ریزش قیمت را تجربه کردهاند.

به گزارش خبرنگار ایلنا، سال گذشته که به دلیل صعود قیمت طلا و سکه، برای سرمایهگذاران صندوقهای طلا، سال خوب و پررونقی بود، شاهد بازدهی بیش از صددرصدی بسیاری از صندوقهای طلا بودیم، اما با شروع سال ۱۴۰۴ و آغاز مذاکرات غیرمستقیم ایران و آمریکا، بسیاری از معاملهگران با فروش داراییهای خود در بازار طلا، از این بازار خارج شدند.

افت ۲۱ درصدی ارزش صندوقهای طلا

بر اساس دادههای مرکز نظارت بر صندوقهای سرمایهگذاری سازمان بورس و اوراق بهادار، صندوقهای سرمایهگذاری در طلا در بازه زمانی ۱۶ فروردین ۱۴۰۴ تا ۲۹ اردیبهشت ۱۴۰۴ به طور میانگین ۲۱.۳۲ درصد ریزش قیمت را تجربه کردهاند.

بازدهی صندوقهای طلا در دو ماه نخست سال

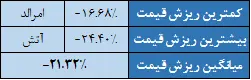

بیشترین و کمترین ریزش قیمتها مربوط به کدام صندوقهاست؟

بر اساس دادههای سازمان بورس و اوراق بهادار ، در بازه زمانی ۱۶ فروردین ۱۴۰۴ تا ۲۹ اردیبهشت ۱۴۰۴ صندوق سرمایهگذاری پشتوانه طلای آتش فیروزه (با نماد آتش) با بازدهی منفی ۲۴.۴ درصد بیشترین افت قیمتی را در این بازه زمانی متحمل شده است.

همچنین، صندوق سرمایهگذاری پشتوانه طلای کیمیا (با نماد امرالد) با بازدهی منفی ۱۶.۸ درصد کمترین ریزش را داشته است.

افت یکچهارم از ارزش صندوقهای طلا منطقی است؟

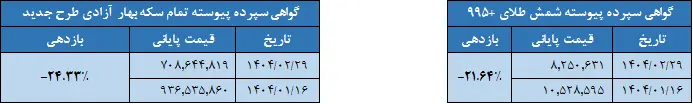

با توجه به اینکه عمده ترکیب داراییهای این صندوقها از گواهی سپرده پیوسته شمش طلا و گواهی سپرده پیوسته تمام سکه بهار آزادی طرح جدید است و این داراییها در مدت اشارهشده به ترتیب ۲۱.۶۴ درصد و ۲۴.۳۳ درصد ریزش داشتهاند بر همین اساس میزان ریزش قیمت صندوقهای طلا منطقی به نظر میرسد.

داراییهای موجود در صندوقهای طلا همه به صورت یکسان نبوده و برخی از صندوقهای طلا شمش طلای بیشتری را خریداری کرده و برخی نیز در سکه سرمایهگذاری بیشتری انجام دادهاند. بر همین اساس برخی متحمل ریزش بیشتری شده و برخی دیگر با افت قیمتی کمتری مواجه شدهاند.

واکنش هیجانی بازار طلا به تحولات سیاسی

بررسی عملکرد صندوقهای سرمایهگذاری طلا در بازه زمانی ۱ اسفند ۱۴۰۳ تا ۱۰ فروردین ۱۴۰۴ نشاندهنده وجود حباب قیمتی مثبت در این صندوقها بوده است. در این دوره، قیمت معاملاتی واحدهای سرمایهگذاری این صندوقها بهطور میانگین ۱ درصد بالاتر از ارزش خالص داراییهای آنها (NAV) معامله میشد که نشاندهنده تمایل بالای سرمایهگذاران به ورود به این بازار و تقاضای مازاد بود.

پس از این دوره و همزمان با شکلگیری اخبار مربوط به مذاکرات ایران و آمریکا، روند بازار دچار تغییر محسوسی شد. از ۱۶ فروردین ۱۴۰۴ تاکنون، شاهد روند معکوس در بازار صندوقهای طلا هستیم، به طوری که قیمت واحدهای سرمایهگذاری صندوقها بهطور میانگین ۲.۲ درصد پایینتر از ارزش خالص داراییهای آنها (NAV) مورد معامله قرار میگیرد. این تغییر جهت آشکار، بیانگر واکنش هیجانی بازار به تحولات سیاسی و انتظارات فعالان بازار از تأثیر احتمالی این مذاکرات بر قیمت طلا و اقتصاد کلان است.

نظارتی بر کار صندوقهای طلا وجود دارد؟

صندوقهای سرمایهگذاری در طلا تحت نظارت سازمان بورس و اوراق بهادار و بورس کالای ایران فعالیت میکنند و ملزم به رعایت قوانین و مقررات مشخصی هستند. این نظارت شامل موارد زیر است:

نحوه عملیات مدیریت صندوق: کلیه عملیات صدور و ابطال منحصراً بر اساس ارزش خالص دارایی (NAV) روزانه انجام میشود. این امر موجب میشود بین قیمت معامله واحدهای صندوق سرمایهگذاری و ارزش واقعی داراییهای صندوق فاصله قابل توجهی ایجاد نشود. به عبارتی دیگر مانع از ایجاد حباب قیمتی واحدهای سرمایهگذاری میشود.

ایجاد شفافیت اطلاعاتی: صندوقها موظفاند گزارشهای ماهانه شامل ترکیب داراییها، ارزش خالص داراییها (NAV) و عملکرد خود را در سامانه کدال (پایگاه اطلاعات جامع ناشران بورسی) منتشر کنند.

نحوه تخصیص دارایی: طبق قانون، حداقل ۷۰ درصد داراییهای صندوقهای طلا باید به گواهی سپرده سکه طلا یا شمش طلا اختصاص یابد و حداکثر ۲۰ درصد به اوراق مشتقه مبتنی بر طلا. این ترکیب از انحراف صندوقها از هدف اصلی خود جلوگیری میکند.

انجام فعالیت بازارگردانی: در این خصوص واحد نظارتی سازمان و شرکت بورس کالای ایران به صورت لحظهای بر عملکرد بازارگردان در انجام تعهدات نظارت میکنند.

تاثیر محدود بازارگردانها در شوکهای ساختاری

هدف بازارگردانهای صندوقهای طلا، حفظ ثبات و به حداقل رساندن حباب قیمتی واحدهای سرمایهگذاری صندوق است. این وظیفه با خرید و فروش واحدهای این صندوقها توسط بازارگردان انجام میگیرد که این عمل باعث متعادل شدن عرضه و تقاضا و جلوگیری از نوسانات شدید قیمتی نامتعارف نسبت به ارزش خالص دارایی (NAV) صندوق میشود. همچنین عمل خرید و فروش توسط بازارگردان باعث افزایش نقدشوندگی برای صندوقهای طلا میشود. درمجموع، بازارگردانها در حفظ تعادل کوتاهمدت موفق بودهاند، اما در برابر شوکهای ساختاری (مانند تحولات سیاسی) تأثیر محدودی دارند.